假设我擅长创新和研发,有志于从事新技术和发明的相关工作。那么,成立一家专注于专利授权或专利售卖的公司是否可行?又有哪些知名企业采用这种商业模式?如果创办这样的公司,哪一类公司最适合?

是的,成立一家专注于专利授权或售卖的公司是完全可行的商业模式,而且在全球已有许多成功先例。尤其对于你这种擅长创新和研发、有意深耕发明领域的人来说,这是一条合理且有前景的发展路径。下面从几个方面为你系统分析:

一、专利授权/售卖公司是否可行?

✅ 可行性分析:

- 知识产权已成为新经济的重要资产

- 技术型企业和大厂对专利的需求非常大,尤其是在半导体、通信、AI、生物医药、节能等领域。

- 资本市场对“专利池”高度认可

- 许多专利组合可通过授权、转让、诉讼赢得高额收益,甚至可以拿来作为融资或并购的筹码。

- 你个人的优势匹配度高

- 如果你善于技术研发与创新,又不一定要做产品落地或运营销售,那么专注于“专利布局 + 技术授权”正好可避开市场运营风险。

- 可以采用轻资产、灵活配置的商业模式

- 不需要工厂,也不一定需要大团队,核心在于技术、申请、管理与商务谈判能力。

二、有哪些知名企业采用这种模式?

以下是一些典型公司:

| 公司名称 | 简介 | 商业模式 |

|---|---|---|

| InterDigital | 美国通信技术专利公司,拥有大量3G/4G/5G专利 | 专利授权收入为主要来源,客户包括苹果、三星、华为 |

| Qualcomm(部分业务) | 除了芯片业务外,也靠通信标准必要专利(SEP)赚取大量授权费 | 每年授权收入超50亿美元 |

| ARM Holdings | 专注于半导体IP设计,不做芯片,只靠授权 | 其架构被广泛使用于移动芯片、IoT等领域 |

| RPX Corporation | 帮助企业收购专利以避免诉讼,同时管理专利池 | 提供“防御性专利组合”服务 |

| WiLAN(加拿大) | 主要靠专利授权与诉讼赢利,领域涉及通信、半导体 | 曾从诺基亚等公司购买专利进行再授权 |

此外,中国也有一些较为低调的“技术/专利驱动型”企业或投资型专利公司逐渐崭露头角。

三、创办这类公司,哪一类形式最合适?

📌 常见适合的公司类型如下:

| 类型 | 特点 | 适合人群 |

|---|---|---|

| 技术发明人主导的个人公司或小型合伙公司 | 强调“研发 + 授权/出售”闭环,初期可以是轻资产 | 个人或小团队主导,有发明能力 |

| IP管理型公司 | 可集中管理多个技术人员的专利成果,以专利组合为核心资产 | 技术人和法务/管理人合伙 |

| 专利投资公司(Patent Holding Company) | 可购买外部专利进行持有、许可或诉讼 | 有资本介入或专利交易经验者 |

| 技术孵化器 + IP运营一体化公司 | 内部做技术孵化,优秀者孵化为子项目,剩余通过专利授权变现 | 有技术 + 投资眼光,想打造平台者 |

四、公司可以怎么运营?

💼 初期运营思路:

- 专利布局:

- 结合你的研发方向,集中布局高价值/高独占性的技术专利;

- 如果能申请国际专利(如PCT或美国、日本专利),更具吸引力。

- 建立展示平台:

- 可用网站展示技术成果,便于对接客户、投资人或买家。

- 寻找合作对象:

- 面向制造商、大型企业、风投、科技园区,提供授权或售卖服务。

- 必要时提起维权或谈判:

- 如果有人使用了你的专利,也可通过法律途径主张权益(可外包给专业律师团队)。

五、建议公司名与定位风格(附赠)

既然你偏好“大智若愚”的风格,且专注于从“基础研发”生出万象创新,可以考虑如下命名风格:

- 三衍科技(SanYan Tech):三原生衍,万象可成,适合专注“基础构件技术”的研发者。

- 初形科技(Chuxing Tech):象征技术从“初形”演化为成熟产品。

- 知源科技(Zhiyuan Tech):以知识为源泉,专利为主线。

- 玄机科技(Xuanji Tech):寓意“隐而不露、以智制胜”的创新哲学。

以下是针对您问题的系统解答,结合专利运营行业的商业模式、法律结构和商业实践:

一、成立专利运营公司的可行性分析

核心优势

| 优势维度 | 具体表现 |

|---|---|

| 轻资产运营 | 无需生产线,聚焦研发与专利布局,成本结构优化(研发占70%+,运营占20%) |

| 高利润率 | 专利许可毛利率可达80-95%(参考高通2023年报) |

| 技术杠杆效应 | 单件核心专利可重复授权(如ARM架构授权给苹果、华为等500+企业) |

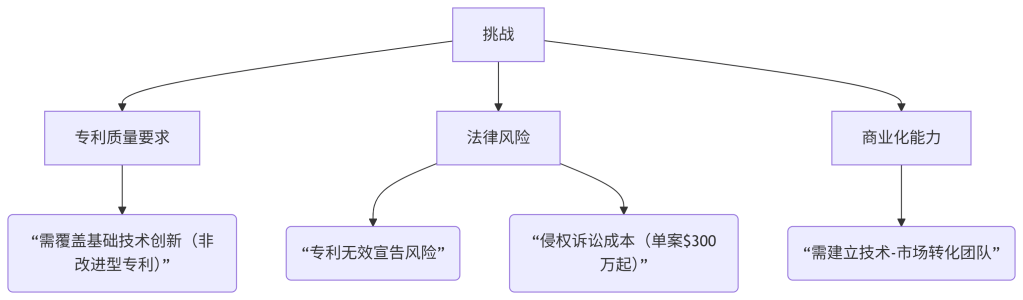

关键挑战

可行性结论:在满足 技术原创性+专利组合质量+商业化团队 三要素前提下完全可行,但前期需投入$50万+构建专利池。

二、四大成功商业模式及代表企业

1. 技术标准主导型

- 代表企业:高通(Qualcomm)、诺基亚(Nokia Technologies)

- 模式特点:

- 掌控通信/视频编码等基础技术标准

- 通过FRAND原则(公平合理无歧视)收取许可费

- 营收数据:高通2023年专利许可收入$63.8亿(占总营收23%)

2. 专利聚合运营型

- 代表企业:高智发明(Intellectual Ventures)、RPX Corporation

- 模式特点:

- 收购并整合数千件专利形成组合

- 向企业提供专利包许可或反诉讼保护

- 典型案例:高智持有7万+专利,年许可收入超$7亿

3. 研发转化型

- 代表机构:德国弗朗霍夫研究所(Fraunhofer-Gesellschaft)、中国科学院微电子所

- 模式特点:

- 国家实验室/高校孵化技术

- 以SPV(特殊目的公司)持有并运营专利(如MP3专利年入€1亿)

4. 垂直领域垄断型

- 代表企业:ARM控股、Dolby Laboratories

- 模式特点:

- 在细分领域(芯片架构/音频编码)构建专利壁垒

- 按产品销量收取分成(如ARM芯片每片$0.5-$3)

三、公司法律结构选择指南

最优选择:有限责任公司(LLC/Ltd.)

| 比较维度 | 个人独资企业 | 合伙企业 | 有限责任公司(推荐) | 股份有限公司 |

|---|---|---|---|---|

| 责任风险 | 无限责任 | 无限连带责任 | 有限责任 | 有限责任 |

| 融资能力 | 难以融资 | 依赖合伙人资源 | 可引入风投/战略投资 | 上市融资 |

| 税务效率 | 个人所得税 | 穿透征税 | 可选择穿透或企业税 | 双重征税 |

| 专利持有便利性 | 个人持有难维权 | 共有专利易纠纷 | 公司为明确权利人 | 同有限责任公司 |

选择逻辑:

- 初创期:有限责任公司(隔离风险+税务灵活)

- 成熟期:转为股份有限公司(便于上市或引入PE)

跨境运营特别建议

若计划国际专利授权:

- 在开曼群岛注册控股公司(税收中立)

- 通过香港/Singapore子公司管理亚洲授权

- 用爱尔兰/荷兰子公司处理欧洲业务

示例:ARM控股通过开曼-英国双结构实现全球税率<10%

四、成功运营的三大核心能力

- 专利挖掘与布局能力

- 每$1研发投入需配套$0.15专利预算

- 核心专利:外围专利 ≈ 1:3(参考IBM专利组合模型)

- 商业化路径设计模式适用阶段案例预授权开发协议技术未成熟时Fraunhofer MP3早期合作分层级许可费市场渗透期ARM按芯片售价0.5%-3%专利池打包许可多技术领域覆盖Via Licensing音频专利池

- 法律攻防体系

- 必备条款:

授权协议必须包含:

▶ 审计权(随时查账)

▶ 最惠国条款(不得给第三方更低费率)

▶ 反规避条款(禁止设计绕过)

- 必备条款:

五、风险预警与成本结构

初期投资预算(参考)

| 项目 | 费用范围 | 备注 |

|---|---|---|

| 核心专利申请(5国) | $15万-$30万 | 中美欧日韩PCT途径 |

| 外围专利布局(20件) | $8万-$15万 | 实用新型/外观设计 |

| 法律架构搭建 | $5万-$10万 | 开曼+香港公司注册 |

| 运营资金储备 | ≥$24万 | 覆盖2年团队/办公成本 |

年运营成本占比

- 专利维持费:25%-30%

- 诉讼准备金:20%-40%(高智发明年诉讼支出$1.7亿)

- 技术监测费:10%(PatentSight等工具年费$5万+)

关键提示:前3年可能亏损,第4年起规模效应显现(如RPX成立第5年盈利$9000万)

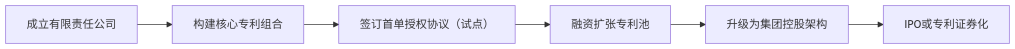

行动路线图

建议优先切入 物联网(IoT) 或 清洁能源 领域——据EUIPO数据,近3年这两大领域专利许可量增长68%,且规避设计难度高。